A une époque où les valorisations tant des obligations que des actions sont historiquement élevés, est-il raisonnable d'opter pour une gestion passive ? (crédit : Adobe Stock)

Les articles sur les ETF pullulent. Même en France, dont le retard est patent et les difficultés de diffusion nombreuses, leur succès est indiscutable. Les sociétés de gestion d'ETF accumulent les encours tout en conservant un œil sur leur marge tant la compétition est féroce. Les autres sociétés de gestion s'interrogent sur leur devenir. Car sans capacité à proposer des fonds régulièrement surperformant et sans réel ADN, il leur sera difficile d'appréhender l'avenir avec confiance. En tout état de cause, le grand gagnant est l'investisseur. Encore faut-il qu'il y voit clair. Les questions qu'il se pose légitimement sont nombreuses : Est-ce la grande victoire de la gestion passive sur la gestion active ? La gestion active va-t-elle disparaitre ?...

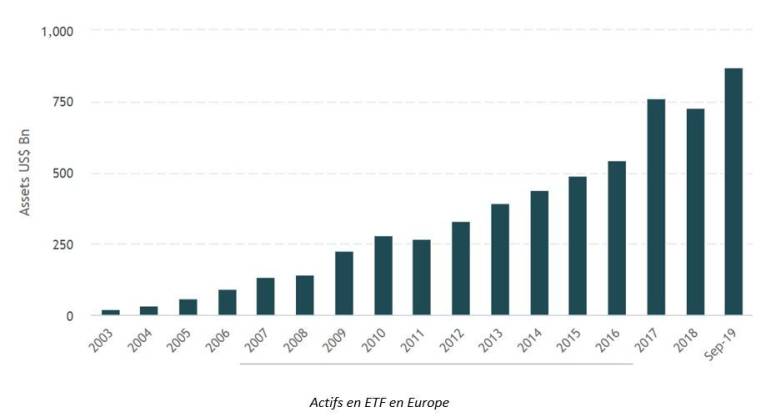

Actifs en ETF en Europe, en milliards de dollars.

Tout d'abord, mettons un peu d'ordre dans la cacophonie ambiante. ETF n'est pas synonyme de gestion passive et les OPCVM ne sont pas que gestion active.

La gestion indicielle en format OPCVM a existé 18 ans avant le 1er ETF et aujourd'hui encore le poids des OPCVM indiciels et des ETF sont proches (18% chacun aux Etats-Unis). Le premier fonds indiciel voit le jour en 1975 sous l'impulsion de Vanguard. Et déjà les critiques fusèrent. Le patron de Fidelity de l'époque estime alors que la majorité des investisseurs ne pourrait se satisfaire du résultat d'un indice (Fidelity a lancé une gamme d'ETF il y a une dizaine d'années).

Depuis le premier ETF en 1993, les indices se sont multipliés et la couverture des classes d'actifs s'est approchée de la perfection. Des styles de gestion, des filtres quantitatifs ont été intégrés aux indices. La gestion, systématique certes, mais la gestion tout de même, a été sortie du produit pour être intégrée à l'indice. Ainsi entre un ETF suivant un indice «actifs» et un OPCVM de gestion active, les différences sont relativement limitées. La principale d'entre elle est en fait la structure de gestion. ETF vs. OPCVM. Et là pas de débat. Les ETF gagnent par KO. Moins couteux, plus liquide, achetable à cours connu… Dans un monde réellement concurrentiel dont le marché serait uniquement le résultat de l'offre et de la demande, les OPCVM seraient en voie d'extinction. Mais la force de la distribution, la défense des métiers historiques confortablement margés d'établissements de renoms et des réflexes obsolètes de certains professionnels rendent ce processus lent. Il n'en est pas moins inéluctable.

La gestion active doit se réinventer

Est-ce pour autant la fin de la gestion active ? Nous ne le croyons pas. La gestion active pour survivre et envisager de croitre de nouveau doit se réinventer. Le moment est même idéal pour le faire. Lorsque l'on abandonne l'aspect produit et que l'on analyse celui des marchés, on pourrait même être tenté d'inverser la question : la gestion passive va-t-elle disparaitre ?

A une époque où les valorisations tant des obligations que des actions sont historiquement élevés, est-il raisonnable d'opter pour une gestion passive ? Lorsque les taux d'intérêt sont négatifs, faut-il s'y exposer de manière statique ? A un moment où les écarts de performance et de valorisation n'ont jamais été aussi élevés entre les Etats-Unis et l'Europe et où le dollar entame la 12e année d'un cycle haussier, faut-il conserver sans mouvement à long terme un ETF sur le MSCI World qui comprend des expositions à hauteur de 63% aux Etats-Unis et 65% au dollar, comme le recommandent souvent les partisans dogmatique de la gestion passive.

Lorsque vous achetez un OPCVM, vous achetez un accès au marché et une stratégie d'investissement. Nous recommandons de séparer les deux. Acheter des ETF pour accéder aux marchés et adopter la stratégie de gestion qui vous convient. Selon nous, la situation des marchés impose que cette stratégie soit active. L'avenir est à la gestion active de produits passifs.

Sources : Investment Company Institute, Mulpl.com, Wikipedia, ETFGI

Régis Yancovici est dirigeant-fondateur de LUXAVIE

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer