Amazon montre une performance annuelle en Bourse de 22.42% depuis 10 ans (soit une performance totale de 709% !) contre 6.44% pour l'Euro Stoxx 50, 14.57% pour le SP500, 18.71% pour le NASDAQ, 28.57% pour Apple, et 19.55% pour Google Alphabet. (Crédits photo : Amazon - )

Amazon est une plateforme internet de commerce en ligne basée à Seattle. Elle est une des 5 GAFA (Google, Apple, Facebook, Amazon, et Microsoft). Amazon a été créée en 1994 par Jeff Bezos et est côté en bourse depuis 1997.

Amazon emploie 1.5 million de personnes dans le monde en 09/2022 dont 400.000 recrutés en 2020 du fait du Covid!

Amazon a une capitalisation boursière de 1.000 Mds USD soit 6.7% du Nasdaq (3e capitalisation) après Microsoft (11.9%), Apple (11.5%) et devant Alphabet (3.7% mais avec deux actions différentes). C'est la 3e capitalisation du MSCI World (1.47%) derrière Apple à 3.6% et Microsoft (2.85%). Les principaux actionnaires d'Amazon sont Jeff Bezos (9.73% soit près de 100 Mds USD !), Vanguard (6.88%), Blackrock (5.72%), State Street (3.2%) et Scott Mc Kenzie (2.91%, ex épouse de Jeff Bezos). On note environ 87% du capital est flottant.

Sentiment technique : favorable

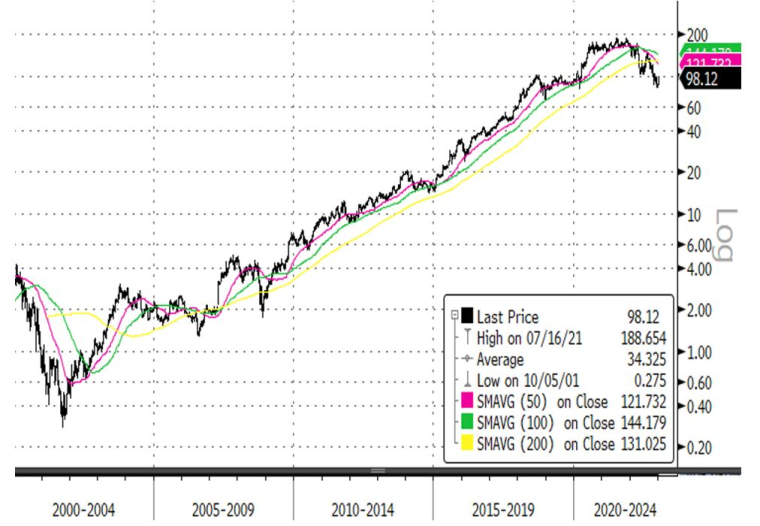

Amazon montre une performance annuelle en Bourse de 22.42% depuis 10 ans (soit une performance totale de 709% !) contre 6.44% pour l'Euro Stoxx 50, 14.57% pour le SP500, 18.71% pour le NASDAQ, 28.57% pour Apple, et 19.55% pour Google Alphabet. On comprend bien la puissance des GAFAs et l'importance de ne pas sous pondérer les actions américaines et les technologiques dans les portefeuilles (même si durant l'année 2022, cette tendance long terme n'a pas toujours vérifié).

Source : Bloomberg LLP et Evariste Quant Research. Bloomberg n’est pas responsable de cette analyse.

Nous considérons que d'un point de vue technique le cours d'Amazon est en train de tester un support particulièrement important autour de 98 USD (consolidation dans couloir de hausse long terme).

Source : Bloomberg LLP et Evariste Quant Research. Bloomberg LLP n’est pas responsable de cette analyse.

Analyse fondamentale : favorable

La baisse récente de Amazon en bourse nous amène à nous poser la question : les cours actuels sont-ils proches du plancher actuariel de valorisation de cette action de super croissance? Nous avons effectué une analyse rapide de Amazon en gardant cette question à l'esprit.

Le groupe Amazon attend pour le 4e trimestre 2022 des ventes comprises entre 140 Mds$ et 148 Mds$ soit une croissance comprise entre 2% et 8% compte tenu d'un effet de change négatif de 4.6% (Baisse du USD). Le chiffre annuel ressortirait entre 505 Mds $ et 513 Mds $ (+7% à +9%), ce qui confirme la résilience des revenus malgré la multiplication d'éléments incertains et défavorables (inflation et taux d'intérêts, effet de change, marché de l'emploi et géopolitique). Néanmoins, la marge opérationnelle sur l'année est attendu en baisse, comprise entre 9.5 Mds$ et 13.5 Mds affichant une dépréciation entre 46% et 62%. Amazon n'échappe pas à la tendance chez les valeurs tech de tenter de maitriser leurs charges notamment en restructurant les segments à faible marge. Un plan social de 18.000 personnes a été annoncé en 01/2023, une première.

Le management est confiant dans sa démarche d'améliorer ses coûts logistiques dans l'avenir. Le consensus semble le confirmer. A noter enfin la progression de l'activité AWS (cloud) et qui permet de compenser la sous performance de l'activité e-commerce.

Amazon a bien peu de concurrents et est souvent accusé d'avoir une position de monopole. Son seul concurrent notable est Alibaba avec une capitalisation boursière de 309 Mds USD. On peut aussi citer EBay mais sa capitalisation n'est que de 25 Mds USD.

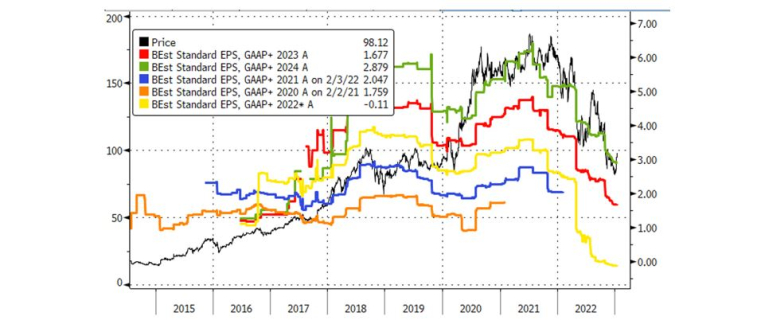

Les estimations de profit d'Amazon sont très volatiles. On note une forte révision à la baisse des profits fin 2019 juste avant la crise Covid de mars 2020. Le confinement a été très favorable à Amazon avec une forte révision à la hausse des profits sur leurs plus hauts de 2019. L'action a alors quasiment doublé pour reperdre ensuite toute cette performance avec la guerre en Ukraine.

Source : Bloomberg LLP, Bloomberg n’est pas responsable de cette analyse.

Nous sommes sceptiques sur la poursuite des révisions à la baisse au cours des dernières semaines alors que la FED approche la fin de son cycle de hausse des taux et que des perspectives de paix apparaissent en Ukraine.

Mais le plus important est de regarder le rythme de hausse des profits. Ils sont anticipés à croitre de 1.75 en 2021 (et une perte en 2022) à 2.87 USD en 2024 soit une progression de 64% en 4 ans soit près de 13% par an ! Si les profits 2024 sont révisés sur leurs plus hauts de 2021 soit environ 6.5 USD, la progression des profits sera alors de 371% ! soit près de 38% par an. Par ailleurs, le PE prospectif 2024 est entre 32 (estimation de profit actuelle) et 15 (estimation sur les plus hauts de profit sur 2020).

Il faut regarder l'historique des profits d'Amazon depuis 2014 pour comprendre la difficulté à valoriser ces actions super croissance. Le profit par action était de 0.03 USD en 2014 contre 3.23 USD en 2021 soit une progression annuelle de 68% sur 9 ans ! Certes, cette progression n'a pas été linéaire. On a même eu des pertes en 2014 à -0.026 USD. Mais par exemple en 2018, les profits par actions sont montés à 1.007 USD contre 0.308 en 2017 soit plus qu'un triplement en un an !

Sentiment GARP d'intelligence artificielle : favorable

La baisse des marchés actions donne des opportunités majeures de « cueillir » des pépites du marché à des prix raisonnables. Amazon fait clairement partie de la classe si exceptionnelle des valeurs « super growth » qui assurent des performances exceptionnelles. Elle en a bien des caractéristiques fondamentales : secteur économique porteur, barrière à l'entrée technologique majeure garantissant des marges élevées.

Nous calculons deux indicateurs sur des méga valeurs comme Amazon et Apple. Un indicateur mensuel stratégique de valorisation long terme GARP. Un indicateur hebdomadaire de trading tactique.

Notre indicateur mensuel stratégique n'est pas encore revenu à l'achat sur Amazon, mais il l'est depuis fin juillet 2022 sur Apple.

Source : Bloomberg LLP et Evariste Quant Research. Bloomberg LLP n’est pas responsable de cette analyse.

Vu la grande liquidité et la très importante capitalisation boursière de Amazon, nous calculons aussi un indicateur hebdomadaire d'achat tactique sur cette valeur. Il permet d'avoir une approche plus de « trading » sur la valeur.

Notre indicateur hebdomadaire «indicateur haussier» de Amazon est acheteur. Cet indicateur montre que même si l'action Amazon n'est pas encore attractive en termes de valorisation mensuelle, mais aussi qu'elle mérite d'être dans le « radar screen » des valeurs à surveiller dans une optique de trading tactique hebdomadaire.

Notre indicateur mensuel tactique hebdomadaire est revenu à l'achat sur Amazon et Apple.

Source : Bloomberg LLP et Evariste Quant Research. Bloomberg LLP n’est pas responsable de cette analyse.

Conclusion:

“The winner takes it all”. Cette maxime boursière montre l'importance de suivre la performance des GAFAS. Ces 4 entreprises ont un impact important sur l'indice Nasdaq mais aussi le SP500 et même le MSCI World.

Être sous pondéré sur ces valeurs exposent les investisseurs à un risque important. Ceci est illustré par l'impact sur le CAC et l'EuroStoxx 50 de la hausse de LVMH et ASML holding.

Nous sommes à l'achat sur Amazon et aussi sur Apple sur une base « buy and hold » sur le long terme. La croissance structurelle des méga profits de ces méga actions assure un potentiel de performance à long terme élevé sur ces pépites de la bourse américaine.

Méthodologie de cette recherche action

Nous valorisons une action selon trois dimensions via un processus de filtrage « top down » adossé à une analyse fondamentale « bottom up ». Ces dimensions sont

- Définition d'un Univers d'Investissement GARP (Growth at Real Price) (actions de croissance à prix value)

- Scoring mensuel d'intelligence artificielle « top down »

- Validation fondamentale « bottom up ».

- Notre univers GARP repose sur l'identification d'un univers d'investissement d'actions de croissance long terme via des filtres quantitatifs sélectionnant des valeurs au sein de l'univers investissable (actions France soumises à des contraintes de liquidité).

- Le scoring intelligence artificielle identifie sur une base mensuelle au sein de cet univers de 100 actions multi caps environ 30 actions long term growth qui sont les plus attractives en termes de valorisation. Le but est d'identifier des actions growth à prix value, c'est-à-dire des actions dont le prix est attractif par rapport à la valeur long terme.

- Enfin, l'analyse fondamentale finale permet de valider l'ensemble du processus ci-dessus en focalisant l'effort de recherche humain et non pas machine sur des valeurs déjà pré sélectionnées via un empilement de filtres.

Evariste Quant Research est un cabinet indépendant d'analyse et de recherche financière basée sur des solutions d'Intelligence Artificielle appliquées à la gestion d'actifs.

Disclaimer.

Cette analyse financière n'est pas un conseil en investissement. Evariste Quant Research et leurs clients peuvent détenir des titres mentionnés dans cette analyse.

0 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer